网讯:近日,宁德时代又开始了一连串大动作,其中包括组织大调整,由宁德时代董事长曾毓群更直接的管理生产制造运营和采购,以及号召“jg7及以上员工”奋斗100天等等,这一切信号在预示着什么?所有的答案将在下面揭晓!

宁德时代董事长曾毓群 图/宁德时代

宁德时代组织大调整!曾毓群直接管理生产制造体系

6月中旬,宁德时代宣布了一项新的组织架构与汇报关系调整,本次调整主要涉及宁德时代的制造体系。

调整前,宁德时代已有的超 40 个工厂分属 6 个大区,每个大区由大区经理负责,大区经理向宁德时代供应链与运营体系联席总裁冯春艳汇报,冯春艳向宁德时代董事长曾毓群汇报。

调整后,宁德时代所有工厂被重整为国内和海外两个大区,由原大区经理中的安国平、华夏分别担任海外和国内制造运营负责人,直接向曾毓群汇报。

原本主管宁德时代采购的联席总裁曾嵘申请退居二线,原采购总经理黄斌开始担任宁德时代采购中心部长,直接向曾毓群汇报。

原本管理 6 个大区生产制造运营的联席总裁冯春艳成为宁德时代运营体系(指工厂相关运营)、采购中心和 pmc(物流物料管理,供应链的一部分) 的 sponsor(意为赞助人、支持者),也参与采购中心重要决策。

本轮调整后,曾毓群将会直接管理生产制造运营和采购等业务,有宁德时代内部人士透露:“前线变化更快了,公司一把手要更直接地管理生产,接近一线。”

一季度营收下降一成!号召“jg7及以上员工”奋斗100天

中国储能网梳理公开资料发现,2022年,宁德时代在国内动力电池市场的市场份额首次跌破50%。2023年9月,宁德时代的市场占有率再度失守 40%,下跌到39.41%。2023年全年,宁德时代虽然保持了43.1%的市场占有率,但与2022年的48.2%相比,已大幅下降5.1个百分点。

2024年以来,宁德时代国内市场市占率为 46% ,比2023年上升 3 个百分点,全球市占率为 38%,比2023年上升 2 个百分点,较2023年有所回升。但其财报显示,2024年第一季度,宁德时代实现营业收入797.71亿元,同比下降10.41%;实现归母净利润105.1亿元,同比增长7%。

在一季度营收下降超过一成的巨大压力下,曾毓群开始对宁德时代做出一系列的调整。在其制造体系组织大变动之外,最近有媒体报道称,宁德时代正在号召jg7 (职级7级及以上)自6月12日起,奋斗100天。具体来说,就是jg7及以上周一至周五工作到晚上21点,周六按照常规的8点至17点正常工作,但周六晚上不强制加班。

有员工透露,宁德时代jg6以下是普工,jg6-10统称为工程师,jg11 即是管理层,“本科校招进来就是7级,研究生是8级”。

而对于网传的“896”工作制,据媒体报道,有宁德时代内部人士表示公司确实发出了“奋斗100天”的号召,但没有“896”这样的规定。不过,也有多位宁德时代员工表示上述消息属实,只是“绝大多数部门不敢留下文字的通知,都是口头传达”。这在某种程度上,可以理解为“宁王”目前并不愿意向外界传达出某种信号。

是谁逼急了曾毓群?

在过去几年里,宝马电池供应商名单里除了宁德时代,在2022年就新加入了亿纬锂能、韩国三星sdi和瑞典northvolt ab等公司。而和宁德时代有过“蜜月期”的极氪,则宣布旗下全球首款800v磷酸铁锂超快充“金砖电池”量产。

使用宁德时代电池曾经比例高达81%的小鹏汽车,也开始了反击,如小鹏p5采用亿纬锂能的电池,小鹏p7为中创新航,小鹏g9采用智鹏制造电池。而当蔚来下场建试制线、吉利布局磷酸铁锂电池、广汽扶持中创新航、上汽扶持瑞浦、蔚小理同时增持欣旺达等新闻刷屏时,这一切只为了一个目的——“脱钩去宁”。

正因为如此,在过去的2023年,宁德时代董事长曾毓群几乎是身价缩水最严重的中国企业家之一。胡润富豪榜最新显示,曾毓群2023年的身价为2243亿元,在2022年身价则为3348.2亿元,一年身价下跌了1105.2亿元。

和曾毓群身价下跌或相对应,宁德时代在2023年最后一个交易日的收盘股价为163.26元,而2022年最后一个交易日的收盘股价为217.17元,跌幅为25%,其市值在2023年内蒸发约2327亿元。和其高点股价的382.68元相比,市值蒸发超过9600亿元。

虽然宁德时代的2023年财报和2024年一季报依旧耀眼,市占率仍然保持第一,但竞争对手们与它的差距正在缩小。与宁德时代合作的多家车企,也在继续寻找第二供应商或者自己下场造电池,这也让曾毓群更加焦虑。

中国储能网注意到,为了争抢合作客户,稳住市场占有率,自2023年下半年以来,无论大小企业,但凡与宁德时代合作,宁德时代都是一视同仁,由董事长曾毓群亲自出马见证签约仪式,这也让在过去几年中无数次见证了宁德时代“强势霸总”风格的业内人士感慨万千。

显然,随着多家动力电池厂商开动扩产,加上部分车企宣布自己研发电池,动力电池的市场格局正在逐步告别宁德时代“一家独大”的局面,市场的话语权已经逐步从宁德时代向更多元的企业转移。

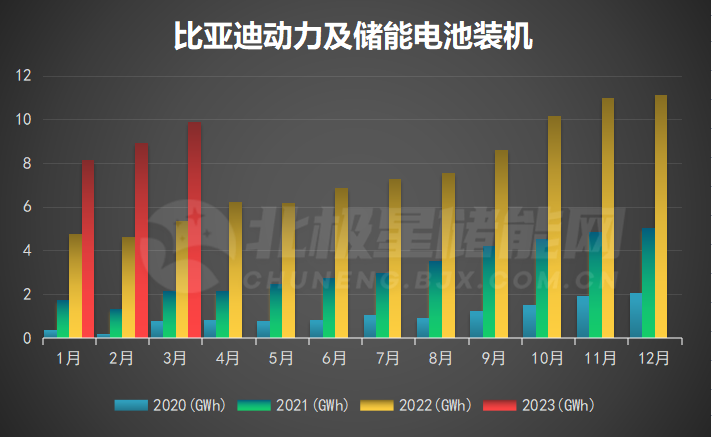

开启0.3元/wh时代!

据cesa 储能应用分会产业数据库统计,2023年,宁德时代锂电池(动力 储能)出货量为390gwh。其中。动力电池出货量为321gwh,储能电池出货量69gwh,占比为15.00%。2024年1季度,宁德时代锂电池(动力 储能)出货量为95gwh,储能电池出货量为13gwh,占比接近20%。其2025年锂电池(动力 储能)产能规划目标为700gwh。其中,宁德时代已投产产能为552gwh,在建产能为164gwh,规划中(拟建但未开工)为150gwh。

更夸张的是,此前曾有机构研报在2022年预计宁德时代2025年产能有望达到1000gwh,将成为全球首个twh级别电池厂。另有数据显示,预计到2025年,全球动力/储能电池需求约为2000gwh,而目前行业产能规划已测算达到8000gwh,产能达到需求的4倍。由于整个行业的产能过剩,使得所有动力电池企业开始放缓生产节奏,价格战已经开始蔓延。

事实上,宁德时代在2024年年初就已经有了降价的动作。2024年1月初,宁德时代开始向车企推广一款173ah的vda规格磷酸铁锂电芯,标配2.2c倍率快充,电芯价格不超过0.4元/wh。此前,比亚迪董事长王传福曾经预测,国内市场到2024年可能要进入0.3元/wh的时代。如今,宁德时代已经把这个预测变成现实。

2024下半年,储能电池价格战将更加残酷!

2024年,储能电池价格快速走低,主要原因是国家标管会发布的新版gb/t36276-2023《电力储能用锂离子电池》,将于2024年7月1日正式开始实施,新国标的技术要求相比旧版较高,如要求初始充放电能量效率不小于95%,而旧国标要求电池簇初始充放电能量效率不小于92%,届时不符合标准的产品无法在市面上销售。

其次是在今年最新的招投标过程中,部分业主需要电芯单体容量大于等于314ah,所以2024年下半年,储能电芯会从280ah朝着314ah加速更新换代,这导致去年主流的280ah电芯还没有全部清空库存就要被淘汰,倒逼很多厂商降价促销出清库存电芯,致使储能系统的整体售价也在下降。

由于新能源汽车终端市场的人气和销量已经出现明显下降,而动力电池和储能电池的关键竞争点都在于电池系统和材料,基于规模优势,曾毓群认为宁德时代动力电池的性价比优势,在储能领域可以同样复制,这也是宁德时代近期进行组织大调整,由曾毓群直接管理生产制造运营和采购等业务的主要原因所在。

这同样意味着,动力电池领域的价格战,将会在储能电池领域击穿成本线继续蔓延,以更惨烈的速度加剧行业洗牌!