1条回答

-

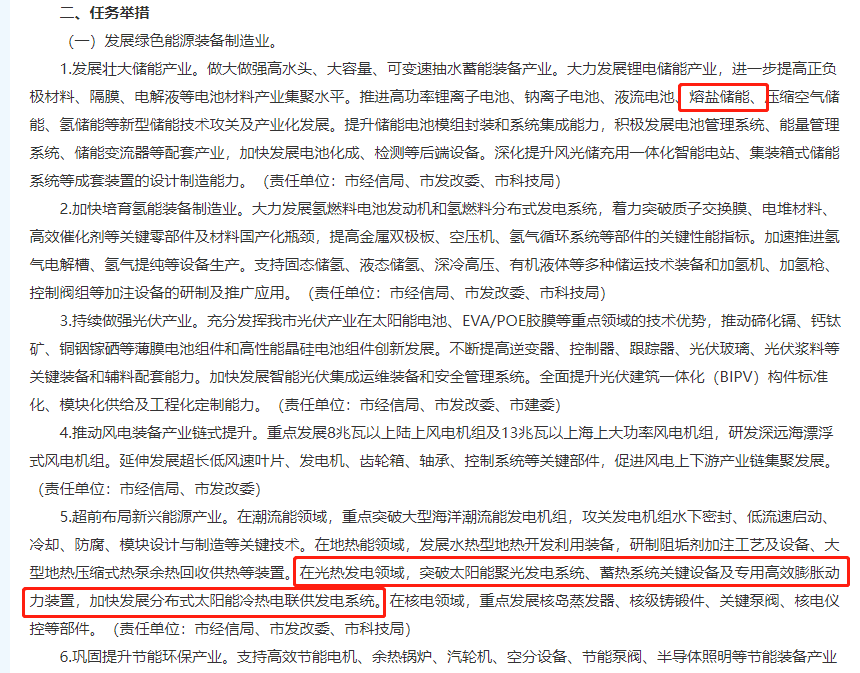

新型电力系统发展蓝皮书(征求意见稿)》对于发展新型储能给出了明确的具体路线与发展方向:

“重点开展长寿命、低成本及高安全的电化学储能关键核心技术、装备集成优化研究,提升锂电池安全性、降低成本,发展钠离子电池、液流电池等多元化技术路线。大力推动压缩空气储能、飞轮储能、重力储能等技术向大规模、高效率、灵活运行方向发展。”

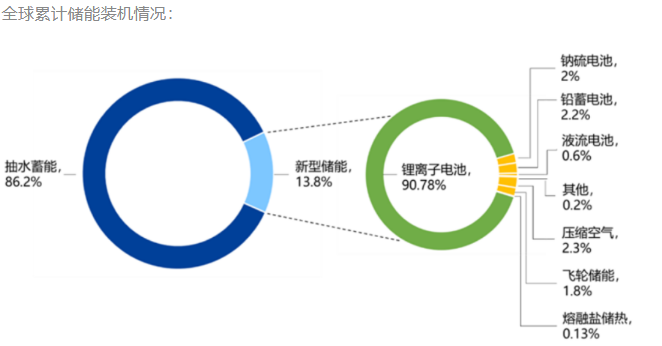

根据《储能产业研究白皮书2023》,2022年中国新增投运电力储能项目装机规模首次突破15gw,达到16.5gw,其中,抽水蓄能新增规模9.1gw,同比增长75%。

新型储能新增规模创历史新高,达到7.3gw/15.9gwh,功率规模同比增长200%,能量规模同比增长280%。

新型储能中,锂离子电池占据绝对主导地位,比重达97%,此外,压缩空气储能、液流电池、钠离子电池、飞轮等其它技术路线的项目,在规模上有所突破,应用模式逐渐增多。

新型储能主要指“除抽水蓄能外以输出电力为主要形式,并对外提供服务的储能项目”,由于建设周期短、选址灵活、调节能力强,与新能源开发消纳更加匹配,优势逐渐凸显。

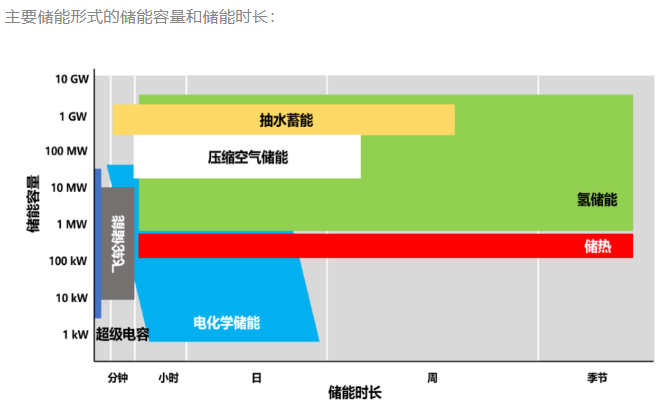

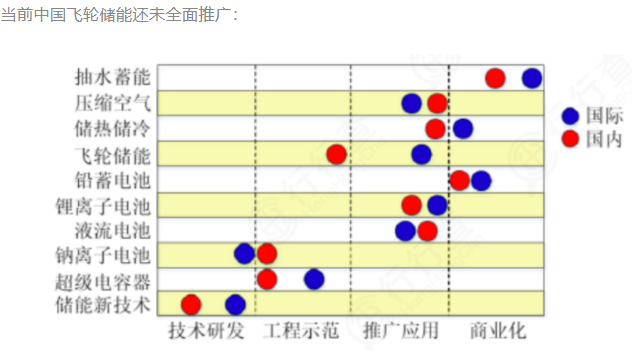

从技术发展路线来看,新型储能目前多种技术并进。从当前节点看,压缩空气储能、液流电池储能、钠离子电池储能、熔盐储能、重力储能、飞轮储能这六种新型储能路线最值得关注。

01

压缩空气储能

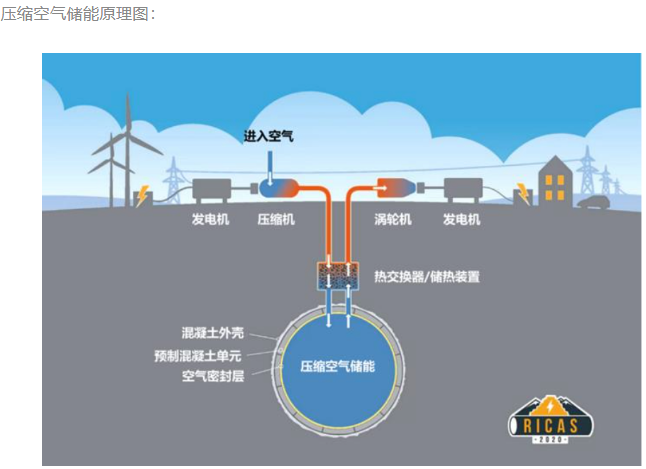

压缩空气储能是机械储能的一种形式。在电网低谷时,利用富余的电能,带动压缩机生产高压空气,并将高压空气存入储气室中,电能转化为空气的压力势能。

压缩空气储能系统适合建造大型储能电站(>100mw),放电时长可达4小时以上,适合作为长时储能系统。

压缩空气系统初投资成本主要包括系统设备、土地费用和基建等。系统设备包括了压缩机机组、膨胀机机组、蓄热系统(换热器、蓄热器、蓄热介质、管道)、电气及控制设备、储气室等。其中,系统设备是压缩空气储能初投资成本的主要部分。

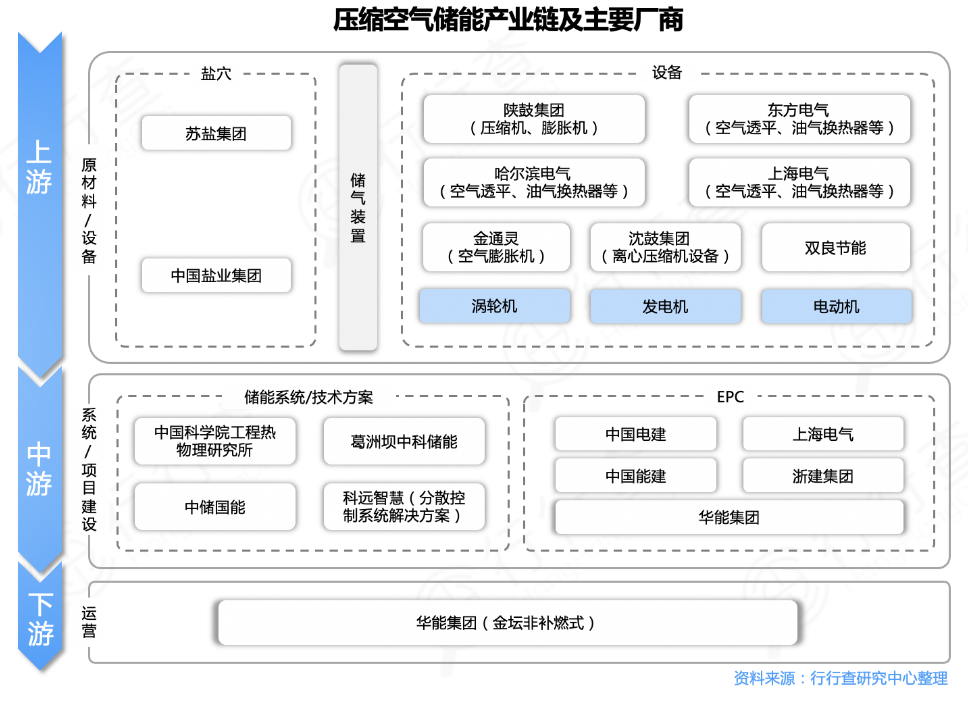

压缩空气储能产业链分为上游设备及盐穴/储气罐、中游项目工程建设、下游电网系统投资运营三个部分。

上游核心设备包括空气压缩机、透平膨胀机、换热器等。空气压缩机相关厂商包括陕鼓动力、沈鼓集团等;换热/储热装备和透平膨胀机厂商主要包括哈尔滨电气、东方电气、上海电气、金通灵等;盐穴/储气罐主要厂商包括苏研井神和中国盐业等。

中游新型压缩空气储能系统目前主要有三个新的技术路径:蓄热式压缩空气储能、液态压缩空气储能系统、超临界压缩空气储能系统。

目前压缩空气储能发展整体上处于示范验证与商业推广过渡的阶段。目前我国已有百兆瓦级压缩空气储能示范项目完成建安,参与企业包括中国电建、中国能建和中储国能等。

下游可接入电网系统,起到削峰填谷、可再生能源消纳等作用。投资运营主要参与企业包括华能集团、大唐集团、国家能源集团和中国能建数科集团等。

02

全钒液流电池储能

全钒液流电池是以钒为活性物质,呈循环流动液态的氧化还原电池,通过电解液中钒离子价态变化实现电能的存储和释放。目前可实现15000次以上充放电,使用年限超20年。

全钒液流电池循环寿命极长,容量规模易调节,安全性较高,但能量密度低,材料成本较高。目前全钒液流电池的初始投资约为3000-4000元/kwh,成本约为锂电池的两倍。

但由于电解液不会降解,回收利用率较高,因此全钒液流电池残值很高。借助合适的商业模式,全钒液流电池初始投资较高的问题可以得到解决。

从产业链环节来看,电解液和电堆是全钒液流电池的核心部件。

电解液的主要原材料为五氧化二钒及硫酸,约占总成本的41%,因此上游钒的价格变化对电池成本有很大影响,电解液生产公司包括大连博融、湖南银峰、河钢股份等。

电堆由双极板、隔膜、电极等构成,约占总成本的37%,电堆目前多数由钒电池生产企业内部供应,包括大连融科、北京普能等。

隔膜目前大部分供应商用的是杜邦公司的nafion膜,国内企业也已开展相关布局,其中东岳集团已成功研发用于全钒液流电池的质子交换膜。

石墨毡电极是全钒液流电极的首选材料,部分公司采用优化碳纤维生产工艺,制备相关电极材料。

全钒液流整机制造公司主要有大连融科、北京普能、伟力得、上海电气等。

03

钠离子电池储能

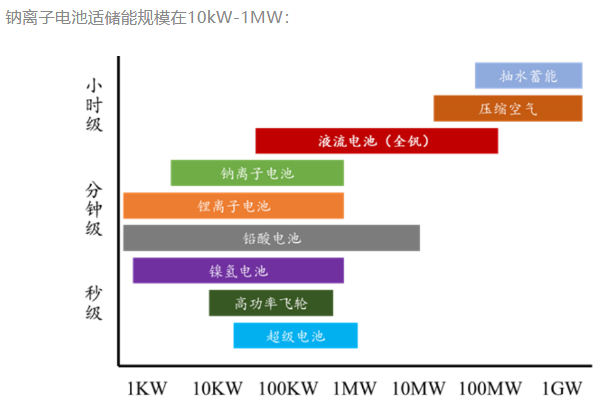

储能是钠离子电池较适用的场景,核心原因是大型储能系统对能量密度要求不高,对安全性及经济性要求更高。其中,大规模储能主要包括风力电站、太阳能电站以及家庭储能。

相比锂离子电池,钠离子电池的正极材料、负极材料和集流体具有成本优势。

当前钠离子电池的初始容量投资在500-700元/kwh,若循环次数在6000周时,钠离子电池储能系统度电成本可实现0.217-0.285元/kwh。

因此,钠离子电池储能系统在电网侧及电源侧具备更强的竞价优势,并且能够有效提高分布式电源渗透率,提升配电网运行的稳定性和经济性。

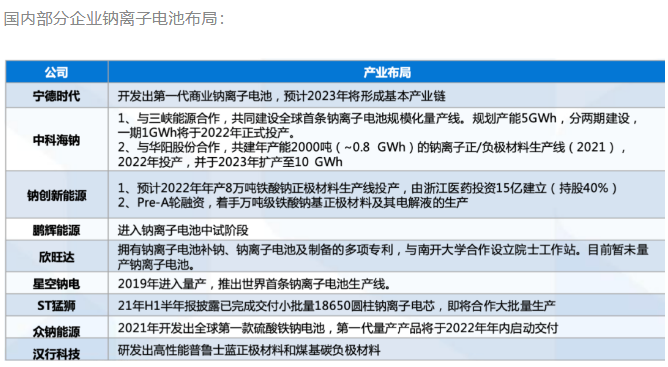

目前,国内钠离子产业化中有两类企业备受关注。

一类是以宁德时代为首的锂电龙头企业,具备规模化起量迅速、上下游客户结构稳定两大在位者优势,有利于其快速抢占钠电市场。宁德时代于2021年发布第一代钠离子电池,预计在2023年实现产业化。

另一类是以中科海钠为首的专注于钠离子电池研发的新锐企业。其研发基础雄厚,涉及电池、正负极、电解液、隔膜等全领域,量产走在世界前列,具备先行开拓市场潜力。

国内已布局钠电池领域的企业还包括华阳股份、传艺科技、维科技术、孚能科技、鹏辉能源、多氟多、欣旺达等。

华阳股份深度绑定中科海钠,并切入负极、电解液、电芯pack等,打造全产业链模式,规划的全球首批量产1gwh钠离子电芯生产线正式投产;传艺科技转型进军钠离子电池,投资50亿元建设10gwh钠离子电池生产线及相应产能的正负极材料产线,其中一期2gwh,二期8gwh。

04

熔盐储能

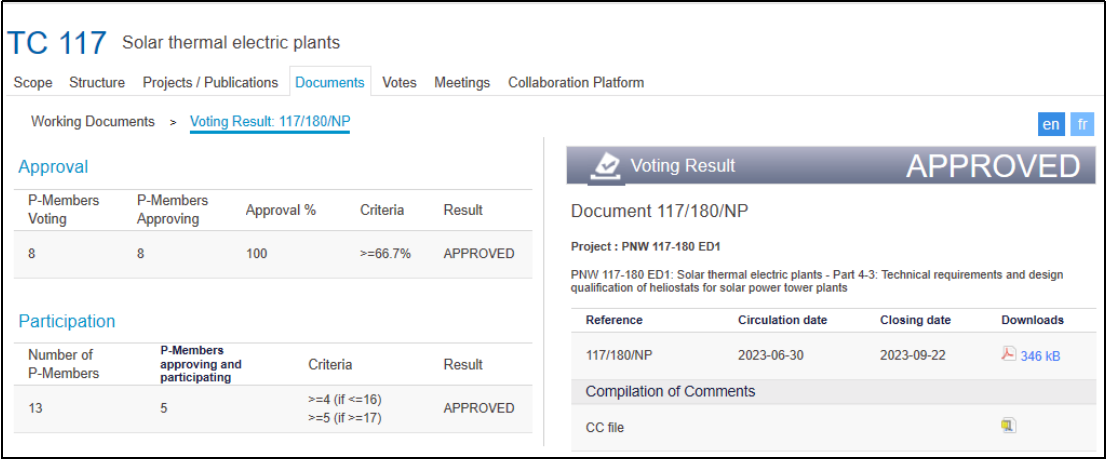

热储能主要是指熔盐储能,是一种大容量、长时间(6到8小时)的长时储能技术路径。

目前主要应用在光热发电和火电机组灵活改造领域。

电网侧熔盐储能由于规模较大可以进行储存弃风/光电力和低谷电力,进行新能源消纳,提高电厂的灵活性;用户侧可以直接参与清洁供热和工业供汽。

熔盐作为传热介质,可以实现太阳能到热能的转换,作为储能介质可以实现将热能和电能的双向转换,可以很好的适应和解决以上两大矛盾。

经过光热发电配储市场培育,熔盐储热产业链发展较为成熟。

据不完全统计,截至2022年10月,总计有配套风光4.5gw光热储能项目,新增规划、在建项目的容量超过2021年底全国并网示范项目容量的8倍。

熔盐储热上游主要是聚光设备(安彩高科、洛阳玻璃、首航高科等)、吸热材料(盐湖股份、云图控股、中能科技)、储热材料(鲁阳节能)等。

中游储能系统集成技术上主要是西子洁能、首航高科、东方电气、上海电气、龙腾光热等企业参与。

下游发电供热侧既可以和电力公司合作进行发电,也可以直接和热力公司合作进行供热。

2023年4月,国家能源局发布了关于推动光热发电规模化发展的新政策,核心内容是要求尽快落地2.8gw光热项目,力争“十四五”期间全国光热发电每年新增开工规模达到3gw左右。

截至2022年底,我国光热发电累计装机仅为588mw(0.588gw),当年新增光热发电装机仅为50mw,那么每年新增相当于提升了60倍。

随着政策的利好和新型储能蓬勃发展,熔盐储能作为储能的新兴细分赛道,有望迎来发展空间。

05

重力储能

重力储能是一种机械式储能,通过电力将重物提升至高处,以增加其重力势能实现储能。

与其他储能类型相比,重力储能能量转换效率可达80-85%、建站选址灵活、安全性和稳定性较高,应用优势明显。

重力储能可应用于发电侧、用户侧、电网侧等多种场景,但目仍处于发展早期,全球范围内并未形成成熟的商业化项目,未来具备广阔的市场空间。

主要参与厂商中国天楹与重力储能技术开发商ev签署《技术许可使用协议》,通过引进并推广ev公司先进技术,加速推动重力储能项目在中国落地。

ev是全球重力储能领域龙头,并率先实现商用,尤其在行业核心壁垒即“算法”上通过高精度人工智能算法保障充放电过程中砖块2.9秒快速移动到指定位置的精确性,实现项目质量行业领先。

中国天楹获得ev国内独家技术许可,目前携手三峡等央企,预计伴随全球第一个项目落地验证后,储能业务有望高增。

06

飞轮储能

飞轮储能是利用飞轮的高速旋转,将电能以机械能的形式进行存储。

相比对比其他储能方式,飞轮储能具备储能密度大、放能密度深、响应快等性能优势,同时兼具安全性、可靠性、低维护和无污染等技术优势。但是飞轮储能也具有很大的局限性,相对能量密度低、静态损失较大,现仅处于商业化早期。

飞轮储能当前主要正处于广泛的实验阶段,小型样机已经研制成功并有应用于实际的例子,正向发展大型机的趋势发展。

国外飞轮储能技术主要集中在飞轮调频电站、ups等领域,已经有一定规模的使用。

国内早期从事飞轮储能技术研发的单位有:北京飞轮储能(柔性)研究所、核工业理化工程研究院、中科院电工研究所、清华大学、华北电力大学、北京航空航天大学等。

国内从事飞轮储能系统的实际应用开发的企业包括华阳股份、泓慧国际能源、微控能源、国机重装、广大特材、苏交科、湘电股份等。

随着技术的成熟和价格的降低,飞轮储能有望成为领域的一项新的革命。

双碳背景下,可再生能源发电的快速增长,加之欧洲能源成本的逐年攀升,从而带来全球各类场景储能市场均保持高速增长。2025年全球储能需求有望达396gwh,对应2021-2025年复合增长率超65%,将是未来几年新能源中最具成长性的赛道。

来源:cspplaza

24 举报